Outlook 2024: Är räntestormen förbi?

Miljön för risktillgångar har de senaste åren varit utmanande, särskilt på tillväxt- och frontiermarknaderna. Under 2024 borde klimatet emellertid bli mer gynnsamt. Sjunkande räntor, en viss återhämtning i Kina samt en USA-dollar som knappast lär stärkas väsentligt bör kunna driva en positiv utveckling på våra marknader. Samtidigt börjar de högre räntenivåerna pressa tillväxten i världsekonomin – sjön lär bli allt annat än spegelblank, inte minst eftersom en hel del goda nyheter redan är inprisade.

Därför är vårt basscenario för 2024 samma ”fat and flat”- marknad som vi diskuterade i vår Outlook 2023, det vill säga hög volatilitet och ganska blygsam avkastning. Hur det går beror i mångt och mycket på hur snart USA:s centralbank Federal Reserve (Fed) kan börja sänka räntan, samt givetvis på utvecklingen i Kina.

2023: En snabb titt i backspegeln

Aktiemarknaderna har mött en minst sagt problematisk miljö de senaste åren, med stigande inflation och räntor, sämre fart i den ekonomiska tillväxten samt (när det gäller tillväxtmarknaderna) de omdebatterade strukturproblemen i Kina. Trots detta har marknaderna, även bortom ”Magnificent Seven”-bolagen i USA, stått emot förvånansvärt bra.

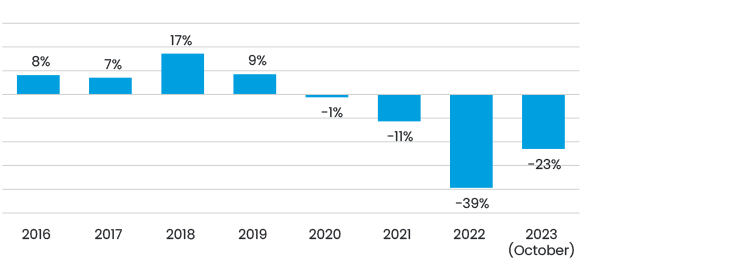

Det gäller även tillväxtmarknaderna, som i stort sett är oförändrade sedan Feds första räntehöjning, trots att USA-dollarn har stärkts. Det visar att de finans- och penningpolitiska förutsättningarna har förbättrats i flertalet länder. Allmänt anses tillväxtmarknaderna ha klarat såväl pandemin som det följande inflationstrycket bättre än de utvecklade marknaderna. Faktum är att inflationen i Kina just nu håller sig runt nollstrecket, och att USA har haft högre inflation än Indien under 15 månader av de senaste två åren. Ännu mer överraskande är kanske att ett antal tillväxtekonomier har gått bättre än de utvecklade marknaderna sedan räntehöjningscykeln inleddes, däribland Mexiko och Indien, som båda har en historik av stark strukturell tillväxt.

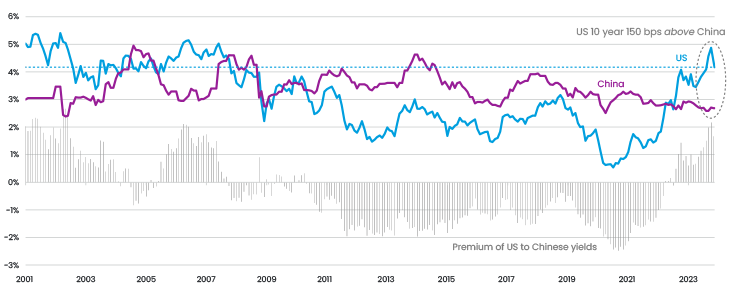

Figur 1. Totalavkastning i USD

Räntorna fortsätter att ange tonen

De amerikanska långräntorna har sjunkit något de senaste månaderna, men ligger fortfarande runt de högsta nivåerna sedan 2006. Sannolikt kommer detta att pressa aktiemarknaderna avsevärt – dels när det gäller teoretiska värderingar (framtida kassaflöden måste diskonteras med en högre räntesats), dels eftersom det har blivit betydligt dyrare att finansiera sig. Bolag som vi talar med får allt högre räntekostnader och tvingas dra ned på investeringar som ger alltför låg avkastning för att kompensera de högre skuldkostnaderna. Konsumenterna är i samma sits: De tyngs av ökande kostnader för bolån och andra skulder, vilket direkt påverkar deras konsumtionsutrymme. Det tar ett bra tag innan räntehöjningar biter, så det är först under 2024 som det börjar framgå hur en amerikansk styrränta om 5 procent egentligen påverkar vad företag och konsumenter väljer att lägga sina pengar på.

Figur 2. USA och Kina, tioåriga statsobligationsräntor sedan 2001

Helt klart har dock ett paradigmskifte skett. Under åren efter 2008 var kapitalutbudet ymnigt och räntorna låga – i dag är kapital en bristvara. Fed har redan bantat balansräkningen med 1 000 miljarder USD sedan 2022, och kommer fortsätta att göra det. Samtidigt överstiger USA:s primära budgetunderskott 6 procent, och landet betalar 700 miljarder USD i skuldräntor per år – en summa som snart är uppe i 1 000 miljarder USD. Mot denna bakgrund har vi svårt att se att räntekurvans bortre ände pressas ned väsentligt, även om vi i och för sig räknar med att Fed sänker räntan.

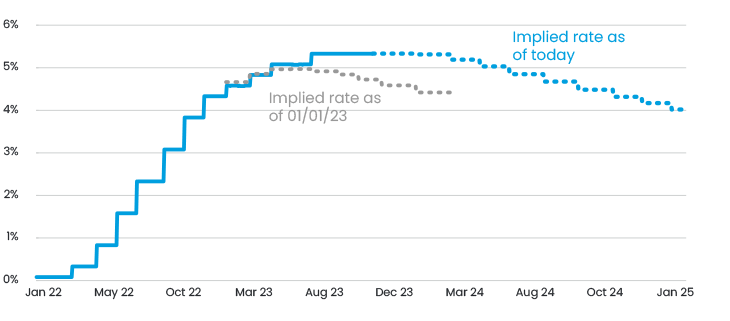

Med det sagt förblir Fed den dominerande marknadsfaktorn, precis som de senaste åren. Marknadens prissättning implicerar (Figur 3) att ett antal räntesänkningar förväntas, kanske med början redan under andra kvartalet nästa år. Om så verkligen sker vore det givetvis välkommet, men marknaden kan ha tagit ut det i förskott, vilket är ytterligare ett skäl för oss att vara försiktiga.

Figur 3. Implicit Fed-styrränta enligt marknadens prissättning

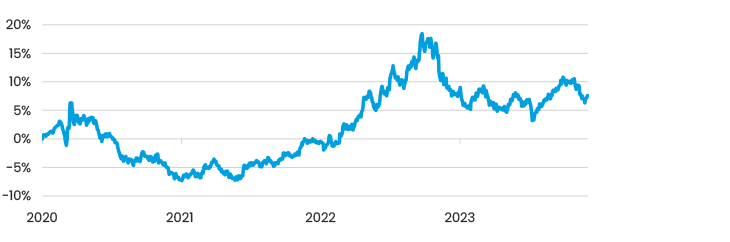

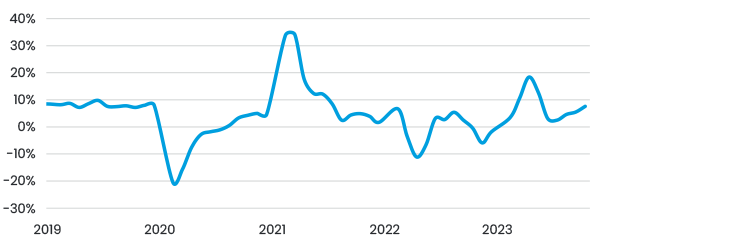

Valutakurserna hör till de områden som påverkas mest av ränteläget, och har stor betydelse för tillväxt- och frontiermarknaderna. Förra månadens dollarförsvagning är ett exempel: USA-dollarn tappade under november 3 procent mot den viktigaste valutakorgen (DXY). I takt med att räntorna successivt sjunker förväntar vi oss att den dollarförsvagning som inletts de senaste månaderna fortsätter, dock utan några dramatiska rörelser. Dollarstyrkan är ett av de främsta avkastningshindren för tillväxtmarknaderna, inte minst på grund av de direkta omräkningseffekterna (vinsttillväxten blir lägre i USD). En annan konsekvens är att centralbankerna tvingas höja styrräntorna för att försvara sina valutor, vilket ger högre upplåningskostnader (för skulder denominerade i utländska valutor) och påverkar handelsbalans och inflation, exempelvis genom att olja blir dyrare i lokal valuta.

Figur 4. USD mot valutakorg, avkastning sedan 2019

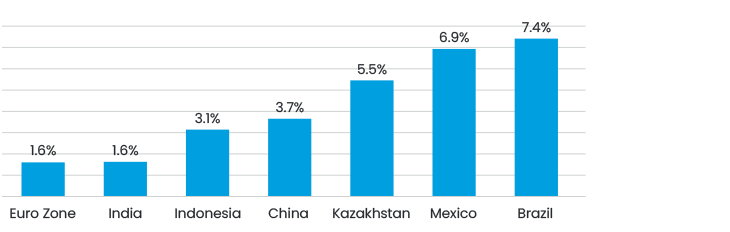

En sista observation om ränteläget är att även styrräntorna i de länder där vi investerar har avgörande betydelse, eftersom de flesta av våra portföljbolag betalar av skulder kopplade till styrräntorna. Centralbankerna i tillväxtländerna har dock generellt legat ”steget före” i sin inflations- och räntepolitik, och har därför gott om manöverutrymme för räntesänkningar. Det gäller inte minst i Latinamerika, vilket tydligt framgår av realräntorna (Figur 5). Att detta har dröjt beror främst på Feds räntehöjningar. I takt med att de amerikanska räntenivåerna sjunker kan vi förvänta oss att centralbankerna i våra viktigaste investeringsländer tar i mer när de sänker sina egna räntor.

Figur 5. Realräntor

Kina återhämtar sig, långsamt

Kina har ett antal mycket omdiskuterade strukturproblem: en fastighetssektor i motvind, överbelånade lokala myndigheter och pessimistiska konsumenter, samtidigt som det geopolitiska klimatet är fortsatt spänt. Den mest uppseendeväckande datapunkten i all makrostatistik vi följer är inflationen, som har hållit sig runt nollstrecket i många månader nu. Det beror på en klok makroekonomisk politik (man avstod exempelvis från att öppna bidragskranarna efter pandemin), men också på att efterfrågan är svag.

Fastighetssektorn är problematisk främst genom att den helt dominerar Kinas ekonomi. Sektorn utgör cirka 30 procent av landets BNP – motsvarande andel för Indien är 7 procent och för USA runt 17 procent (uppskattningarna varierar). Därmed har fastighetssektorn en mycket stor betydelse för Kinas (och världens) ekonomi, och har länge varit en viktig ekonomisk tillväxtmotor. I framtiden blir läget ett annat: I november minskade antalet fastighetsförsäljningar i Kinas 30 största städer med 15 procent på årsbasis, medan antalet påbörjade byggprojekt minskade med 23 procent på årsbasis i oktober. Det har dock vidtagits en uppsjö politiska åtgärder som också ger resultat, och vi bedömer att en mycket blygsam tillväxt börjar visa sig under andra halvåret 2024, delvis till följd av baseffekter. Det är dock svårt att tro på en återgång till de robusta, lågt tvåsiffriga tillväxttal som präglade det senaste decenniet. Det har gjort konsumenterna mer pessimistiska, vilket avspeglas i den vikande försäljningen i detaljhandeln.

Figur 6. Kina, påbörjade bostäder, årsförändring (%)

Figur 7. Kina, detaljhandelsförsäljning, årsförändring (%)

På plats i Kina är den allmänna uppfattningen att nästa tillväxtmotor blir mer sofistikerade produkter som förnybar energi, elfordon och andra avancerade teknologier. I ett globalt perspektiv blir nyttan tveklöst enorm, eftersom de omfattande investeringarna gör nyckelteknologier mer överkomliga i hela världen. Fullt så enkelt är det inte för aktieplacerare, eftersom sektorerna ofta åtnjuter breda statliga subventioner i Kina. I kombination med stark tillväxtorientering blir resultatet överkapacitet, samtidigt som det finns risk för antidumpningstullar. Exempelvis har solpaneler blivit 47 procent billigare i år till följd av överkapacitet överallt i solenergivärdekedjan. För solpaneler närmar sig den nominella produktionskapaciteten nu 700 GW, medan efterfrågan år 2023 är runt 390 GW (en ökning med 55 procent på årsbasis). Den goda nyheten är att det blir betydligt lättare att räkna hem solenergiprojekt, vilket underlättar när världen ska nå klimatmålen.

Tillsammans utgör dessa sektorer för närvarande runt 8 procent av BNP, vilket gör det svårare att få fart på tillväxten jämfört med fastighetssektorn. Vi bedömer därför att Kina får en långsiktig tillväxt på runt 4 procent, snarare än de 5–6 procent som investerarna vant sig vid tidigare, men Kina svarar ändå för hela 30–40 procent av tillväxten i världen.

Geopolitiken är med oss även under år 2024. Faktum är att bruset kan öka med presidentval i Taiwan i januari, medan USA går till val i november. Kineserna har en annan syn på en potentiell konflikt med Taiwan. Det framstår som helt orimligt att någonting händer (eller skulle kunna hända) i närtid, eftersom den kinesiska regeringen har mycket mer akuta problem att ta itu med. På längre sikt betraktas emellertid Taiwans status som en fråga som behöver ”hanteras”. Vi har tagit del av åtskilliga uppfattningar om hur detta kommer att gå till mer konkret, men vårt basscenario är att status quo (med spänningar och stridbara utspel) består under minst några år till.

Värderingsmässigt framstår kinesiska bolag som extremt billiga – index för Hongkong-noterade H-aktier handlas på P/E 9x för 2024, jämfört med tioårssnittet 11x. Med en sådan analys gör man det dock lite väl enkelt för sig. Ekonomin har genomgått en strukturomställning, avkastningen på aktier har minskat och sektorer som banker och fastigheter (som vi inte investerar i) borde vara mycket billigare än tidigare.

Det gör värderingar på företagsnivå intressanta, anser vi. Här sticker elbilstillverkaren BYD ut, en global marknadsledare i sin bransch. Bolagets instegsmodell Seagull kostar runt 10 000 USD i Kina. Under tredje kvartalet 2023 sålde BYD ungefär lika många elfordon som Tesla, och därutöver lika många hybridfordon. Under fjärde kvartalet kommer BYD sannolikt att passera Tesla. Mot denna bakgrund framstår den enorma skillnaden i börsvärde och värdering som ganska svårförklarlig, särskilt med beaktande av BYD:s bättre tillväxttakt och avkastning på eget kapital. Vår förklaring är att detta främst beror på den allmänt negativa synen på Kina.

Figur 8. BYD och Tesla, nyckeltal

| Tesla | BYD | |

| EV sales Q3 2023 | 435,059 | 431,603 |

| Total sales (EV + hybrid) Q3 2023 | 435,059 | 824,001 |

| Market cap | USD 748bn | USD 81bn |

| 2024 earnings | USD 13.5bn | USD 5.7bn |

| 2024 PE | 55x | 14x |

| 2024 earnings growth | 22% | 33% |

| 2024 RoE | 19% | 24% |

Källor: LSEG Datastream och I/B/E/S Estimates, hämtat 2023-12-06

Övriga tillväxt- och frontiermarknader visar styrka

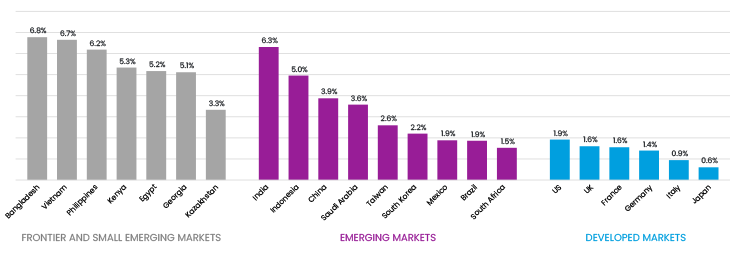

Utanför Kina är bilden mycket tydligare. Aktier har goda förutsättningar att gå bra i en miljö med stark BNP-tillväxt (Figur 9) och fallande räntor (såväl i USA som lokalt). Stock picking-inriktade placerare hittar troligen goda jaktmarker i länder som Vietnam, Indonesien och Filippinerna, som alla uppvisar mycket stark strukturell tillväxt.

Tillväxtmarknadernas kronjuvel är givetvis Indien. Landet tänder på alla cylindrar just nu – den årliga BNP-tillväxten förväntas uppgå till 6,3 procent under perioden 2023–2028. Detta syns mycket tydligt i marknadsutvecklingen, såväl på senare år (Figur 1) som i ett längre perspektiv. I årstakt har avkastningen uppgått till 10 procent (i USD) de senaste 10 åren, jämfört med 6 procent för utvecklade marknader. Denna starka utveckling har gjort Indien till det näst största landet i tillväxtmarknadsindex, efter en ökning från 9 procent år 2019 (då vi startade fonden) till dagens 17 procent. Vi bedömer att BNP-tillväxten framöver alltjämt överskrider 6 procent med god marginal, samtidigt som inflationen avtar och vinsttillväxten förblir stark, särskilt i det mid-cap-segment som vi föredrar. Därför tror vi på en fortsatt stark utveckling. Den största risken är parlamentsvalet i maj – nyligen genomförda delstatsval indikerar att premiärminister Narendra Modi går mot en tredje mandatperiod med en stark majoritet i ryggen, men vi utesluter inte viss volatilitet inför valet.

Figur 9 - Genomsnittlig årlig BNP-tillväxt, 5 år mellan 2023-2028

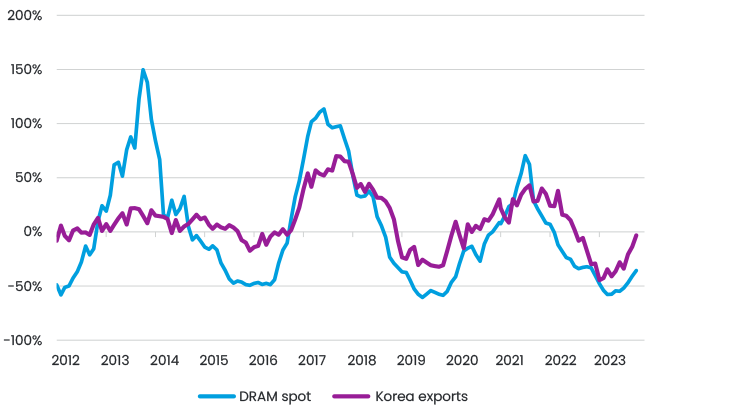

Vid sidan av rent strukturell tillväxt hör elektronikcykeln till de faktorer som påverkar tillväxtmarknaderna mest. Främst gynnas Sydkorea, som tillverkar över 70 procent av alla DRAM-minneschip och 50 procent av SRAM-minneschipen. I år drabbades marknaden för minneschip av sin hittills värsta konjunkturnedgång, med lagerminskningar under flera kvartal. Det har utlöst omfattande, alltjämt pågående produktionsminskningar utan motstycke. Men tack vare att företagen har hanterat sina investeringar försiktigt och skurit ned produktionen, samtidigt som efterfrågecykeln för konsumentprodukter är i en återhämtningsfas, börjar det gradvis ljusna på minneschipmarknaden. Trenden förväntas bestå in i 2024. Detta är ett av de områden som vi fokuserar på i vår fond East Capital Global Emerging Markets Sustainable, i synnerhet eftersom så många aktier har blivit översålda under de senaste åren.

Figur 10. DRAM och Sydkoreas export, förändring på årsbasis (%)

Så till övriga delar av tillväxtmarknadsuniversumet. Mellanöstern utgjorde 2 procent av tillväxtmarknadsindex år 2019, och har vuxit till 7 procent i dag. Regionen har gynnats av högre oljepriser och mer långsiktiga strukturförändringar. I Saudiarabien, som är värd för världsutställningen Expo 2030 och för FIFA World Cup år 2034, fortskrider arbetet med diverse megaprojekt som den nya staden Neom. Projekten skapar tillväxt på infrastrukturområdet, men vi förväntar oss också att de driver fram samhällsreformer, bland annat för att förebygga PR-motgångar liknande dem som Qatar hade i samband med värdskapet för fotbolls-VM. Saudiarabiens oljeberoende kan framstå som en svag punkt, men är samtidigt ett ”geopolitiskt säkringsinstrument” som är bra att ha om spänningar blossar upp i omvärlden. Dessutom har Saudiarabien ambitiösa planer på att klimatanpassa sin inhemska kraftproduktion – målet är att 50 procent av energin ska vara förnybar år 2030, jämfört med cirka 1 procent i dag.

Latinamerika är alltjämt en investerarfavorit, och gynnas tydligt av fallande räntor. Enligt vår bedömning ger Mexiko särskilt mycket värde för pengarna, och har stark medvind i form av nearshoring från USA och troliga räntenedgångar. Nästa år väljer landet en ny president, men det viktigaste valet äger rum i USA, blir Donald Trump president så gynnar det definitivt inte Mexiko. Om räntekostnaderna faller med 200 baspunkter kan det mer än fördubbla vinsterna i vissa brasilianska och mexikanska tillväxtbolag som vi gillar i mid-cap-segmentet, något som marknaden ännu inte verkar ha prisat in.

Östeuropa förtjänar också ett omnämnande. Våra två fonder inriktade på regionen har hört till de bästa aktiefonderna på den svenska marknaden under de senaste 12 månaderna – avkastningen uppgår till 34–36 procent (i EUR). Efter parlamentsvalet i Polen nyligen gryr hoppet om bättre rättsstatlighet i landet, och sannolikt utbetalas ännu ett omfattande EU-stöd till landet (summan kan nå 1 procent av BNP under andra halvåret 2024). Samtidigt fortsätter Grekland att gå från klarhet till klarhet, delvis tack vare en ny ”året runt”-modell för turismsektorn. Vi behåller därför vår positiva syn även på dessa marknader.

På det hela taget är frontiermarknaderna i en bättre situation än på flera år. En ekonomisk ombalansering har inletts, eller pågår redan, på olika marknader som haft det motigt på senare tid, däribland Egypten, Pakistan och Nigeria. Faktum är att aktiemarknaderna har börjat prisa in en bättre dynamik, och ett antal rallyn har ägt rum. Utöver de nämnda återhämtningsexemplen borde ekonomin förbli motståndskraftig i snabbväxande marknader som Vietnam, Filippinerna, Kazakstan, Förenade arabemiraten, Bangladesh, Marocko och Rumänien, och aktieinvesterare har all anledning att räkna med attraktiv avkastning där.

Vad är inprisat?

Den implicita Fed-styrräntan enligt marknadens prissättning (Figur 3) visar tydligt att åtskilliga goda räntesänkningsnyheter redan är inprisade. Värderingarna förstärker intrycket – den enda marknad som egentligen framstår som extremt billig är Kina, som vi skrivit om ovan. Vi bedömer därför att avkastningen i första hand kommer att drivas av vinstökningar. Glädjande nog förväntas stark vinsttillväxt i hela tillväxtmarknadsuniversumet nästa år, varvid Sydkorea ligger i topp med 68 procent.

Figur 11. Vinsttillväxt och värdering på nyckelmarknader

| Earnings growth (%. YoY) | P/E | 10 year average P/E | ||

| 2023 | 2024 | 2024 | ||

| Emerging markets | -4 | 18 | 11.4 | 11.4 |

| Frontier markets | 3 | 7 | 8.7 | 11.1 |

| S&P 500 | 1 | 11 | 18.9 | 17.1 |

| China-A | 12 | 19 | 11.6 | 12.5 |

| China | 14 | 15 | 9.4 | 10.8 |

| Korea | -34 | 68 | 10.7 | 9.8 |

| Taiwan | -19 | 18 | 15.3 | 13.6 |

| India | 23 | 14 | 19.3 | 17.0 |

| Vietnam | 8 | 22 | 9.3 | 12.6 |

| Kazakhstan | -14 | 17 | 6.3 | 6.0 |

Källa: I/B/E/S, hämtat 2023-12-06

Till skillnad från tillväxtmarknaderna handlas amerikanska aktier på det hela taget en bra bit över sina historiska värderingar. Motorn är ”Magnificent Seven”-bolagen, som nu är under hård press att fortsätta leverera kanonresultat. För närvarande är konsensusbedömningen att de här företagen ökar vinsterna med 30 procent de kommande 12 månaderna. Allt som är sämre än så (exempelvis till följd av en mer pessimistisk framtidssyn hos konsumenterna) skulle straffas hårt av marknaden.

Navigera på stormigt hav

Det finns alltså skäl till optimism, men vi är medvetna om att 2024 inte blir en dans på rosor. Kärnan i vår investeringsstrategi är oförändrad, även om vi under loppet av år 2023 har skärpt våra kriterier för vad ”kvalitetsbolag” är i ljuset av det ”nya normalläget”, där kapital är en bristvara och miljön volatil.

När vi väljer bolag fäster vi stor vikt vid tillförlitliga resultatprognoser, starka balansräkningar och att företagen kan försvara sina marginaler. När vi träffar bolagsledningar är det alltid intressant att ställa frågan: ”Hur säkra är ni på era resultatprognoser för nästa år?” Förbluffande ofta blir svaret: ”Inte särskilt säkra.” Många bolag som vi tittar på ser omotiverat optimistiskt på sin framtida försäljning – det kan utlösa besvikelser och tråkig kursutveckling när vinstprognoserna ofrånkomligen revideras ned.

Med utgångspunkt i våra viktigaste investeringskriterier, som innefattar strukturell tillväxt, rimlig värdering och att vi i något avseende har en syn som avviker från konsensus, har vi, enligt vår uppfattning, byggt bolagsportföljer som klarar sig bra i alla väder, men särskilt när de globala investerarnas riskaptit ökar något, vilket också är vårt basscenario.

Hållbarhet

Ett vanligt missförstånd är att hållbara investeringar är liktydigt med klimatinvesteringar. Området har fortsatt att pressas under år 2023, en ganska förutsägbar rekyl efter den oerhörda hajpen med alltför högt uppskruvade förväntningar under åren 2020–2021. Ett skäl är raset för aktier inom förnybar energi, där det populära solenergiindexet Solactive har tappat 42 procent i år. De utlösande faktorerna har varit höga räntor och insatsvarukostnader (särskilt inom havsbaserad vindkraft) respektive extrem överkapacitet (i den kinesiska värdekedjan på solenergiområdet).

För oss handlar hållbarhet om så mycket mer än bara investeringar i grön energi (för mer detaljerade uppgifter, se vår hållbarhetsrapport för 2022). Att förstå ett företags hållbarhetsegenskaper är bara en del av vår investeringsstrategi – vi skulle aldrig investera i ett ”hållbart” bolag där inte fundamenta och värdering uppfyllde våra krav.

Glädjande nog har ”ESG-rekylen” främst berört USA. På de marknader där vi är verksamma har vi till och med sett fortsatt förbättrad ESG-redovisning, samtidigt som standarderna har harmoniserats något. För några år sedan redovisade exempelvis inte ens hälften av innehaven i vår globala tillväxtmarknadsportfölj sina Scope 1- och Scope 2-utsläpp, medan siffran i dag är uppe i 75 procent (läs mer i vår senaste Impact Report). Detta underlättar för investerare att på ett meningsfullt sätt jämföra företags verksamheter och drastiska hållbarhetspåståenden.

Mer allmänt välkomnar vi harmoniseringen av globala redovisningsstandarder. Införandet är lite mer komplicerat än vi skulle önska, men vi ser fram emot att koldioxidintensiteten en dag diskuteras och jämförs på samma sätt som direktavkastning och P/E-tal görs. EU-direktivet om tillbörlig aktsamhet för företag i fråga om hållbarhet (CSDDD) blir en viktig drivkraft som förbättrar informationsgivningen ytterligare och hjälper oss att kvantifiera ”hållbara investeringar” enligt EU:s definition.

Vi räknar med att klimatanpassning och fysiska risker fortsätter att avancera på investerardagordningen under 2024, liksom miljöfrågor (särskilt avskogning) och mänskliga rättigheter. Det är svårare att systematiskt analysera dessa områden än omställningsrisker (från omställningen till en ekonomi med mindre koldioxidutsläpp), där det finns tämligen väletablerade metoder för att mäta och redovisa växthusgasutsläpp. Ett antal ramverk håller på att införas, exempelvis Taskforce on Nature-related Financial Disclosures (TNFD) och samarbetsinitiativ som PRI-ledda Spring och Advance, men ännu återstår en hel del arbete och dialog mellan investerare och företag.

Slutsats

De ekonomiska utsikterna har ljusnat på senare tid och de flesta aktiemarknader har genererat en hygglig avkastning. Tillväxtmarknaderna, och särskilt Kina, ratas dock alltjämt på många håll. De handlas på P/E 11,4x för 2024, samtidigt som vinsttillväxten uppgår till 18 procent – ett i våra ögon attraktivt förhållande mellan risk och avkastning för tillgångsklassen. Allt som behövs nu för att sätta marknaden i rörelse är en liten förbättring av sentimentet, ett fenomen som vi ofta har kunnat notera under våra mer än 25 år som tillväxtmarknadsinvesterare. Det bekräftas av det fantastiska Kina-rallyt med 60 procent (i USD) under tre korta månader från november 2022 till januari 2023, när en ekonomisk återhämtning anades i landet, som är tillväxtmarknadsindexets största komponent. Frontiermarknaderna och de mindre tillväxtmarknaderna bjöd under innevarande år på ytterligare exempel på trenden: Få skulle ha vågat spå att Pakistan, Sri Lanka, Egypten och Argentina skulle bli 2023 års bästa marknader, med avkastningar i spannet 25–115 procent (i USD).

Med det sagt så är det svårt att se någon katalysator av vikt avteckna sig mer kortsiktigt. Sannolikt kommer det geopolitiska bruset att öka i takt med att presidentvalet i USA närmar sig. Om återhämtningen i fastighetssektorn fortsätter förväntar vi oss dock att sentimentet successivt ljusnar, särskilt om Fed i linje med marknadens bedömning börjar sänka räntan under andra kvartalet.

Vi tycker inte att investerare ska ”sälja allt de har” och satsa likviden på tillväxt- och frontiermarknader. Däremot är en viss allokering dit rimlig, särskilt mot bakgrund av uppumpade värderingar och höga vinstförväntningar i USA. Frontiermarknaderna förväntas inte bara generera god avkastning, utan kan även vara fördelaktiga ur diversifieringssynpunkt eftersom korrelationen mellan dem och till andra tillgångsklasser är låg.